Wie sieht der Immobilienmarkt aktuell aus?

Eine Analyse von Anna Geher und Sonja Ressler

Ein Blick nach Südostasien. Der Immobilienmarkt in Malaysia ist wie in Europa auch von pandemiebedingten und globalpolitischen Einflüssen betroffen. Die Auswirkungen auf den Immobilienmarkt zeigen zum Teil ähnliche Tendenzen. Nachfolgend werden sowohl die Wirtschaft allgemein als auch der Wohn-, Büro-, Retail- und Gewerbemarkt von Malaysia beleuchtet.

Wirtschaft

Malaysia ist mit rd 33,9 Mio Einwohnern (2022) eine vergleichsweise kleine Volkswirtschaft, die dennoch unter den führenden Exportnationen auf Platz 24 rangiert. Malaysia ist sehr exportorientiert und hat eine offene und liberale Wirtschaftspolitik. Das Land verfügt über einen entwickelten Finanzdienstleistungssektor und ist weltweit führend im islamischen Finanzwesen.

Die malaysische Wirtschaft wuchs im dritten Quartal 2023 um 3,3% – angetrieben von der Binnennachfrage, verbesserten Arbeitsmarktbedingungen, einer weiteren Erholung der Tourismusaktivitäten und einer höheren Bautätigkeit. Vor diesem Hintergrund hielt die Bank Negara Malaysia (BNM) an ihrer BIP-Wachstumsprognose von 4% für das gesamte Jahr 2023 fest.

Die Gesamtinflation ging im dritten Quartal 2023 auf 2% zurück. Auch wenn die Gesamtinflationsrate deutlich unter jener von einigen regionalen Konkurrenten des Landes liegt, werden existierende Förderungen für Stromtarife und Kraftstoffe sowie Preisobergrenzen für einige lebenswichtige Lebensmittel weiter bestehen bleiben. Mit Blick auf die Zukunft wird erwartet, dass die Inflation bis zum Jahresende weiter sinken wird.

Was die Kreditvergabe betrifft, so hat die Zentralbank beschlossen, ihren Tagesgeldsatz (OPR) im November 2023 bei 3% zu belassen, nachdem sie ihn zuletzt im März 2023 von 2,75% auf 3% angehoben hatte.

Büro

Im 2. Halbjahr des Jahres 2023 wurden im Klang Valley (Ballungsraum um Kuala Lumpur und Putrajaya) vier neue Bürogebäude fertiggestellt, die zusammen umgerechnet rund 280.000m² an vermietbarer Fläche auf den Markt brachten.

Der Submarkt von KL City (hier befinden sich die berühmten Petronas Türme) steht aufgrund dieses Wachstums weiterhin unter Druck, während sich die Büromärkte in KL Fringe und Selangor als widerstandsfähig erweisen und sich durch stetige Vermietungsaktivitäten auszeichnen, insbesondere in erstklassigen Lagen mit Class-A-Gebäuden.

Co-Working-Spaces erfreuen sich großer Beliebtheit.

Der Sektor der Co-Working-Flächen floriert weiterhin, angetrieben durch die anhaltende Nachfrage verschiedener Nutzer, sich entwickelnden Arbeitsstilen und einer zunehmenden Vorliebe für flexible Bürolösungen.

Während des zweiten Halbjahres 2023 gab es mit fünf Bürotransaktionen in KL City und Selangor mit einem Gesamtwert von 837,8 Mio Ringgit (rd 159 Mio Euro) einen Anstieg bei den Bürotransaktionen.

Während des Berichtszeitraums lagen die Mietpreise für erstklassige Büroflächen in KL City zwischen 5,– und 14,– Ringitt pro Quadratfuß, was rd € 10,20 bis € 28,60 pro Quadratmeter entspricht. Im Submarkt KL Fringe sind Mietpreise zwischen 6,– und 9,– Ringitt pro Quadratfuß (€ 12,20 bis € 18,40 pro m²) gegeben. In Selangor werden für Büroflächen ähnlicher Qualität Monatsmieten bis 7,50 Ringitt pro Quadratfuß (€ 15,30 pro m²) verlangt.

Zukünftig wird erwartet, dass der Büromarkt in Klang Valley stabil bleiben und sich leicht erholen wird, gestützt durch eine anhaltende Nachfrage nach Büroflächen aus verschiedenen Sektoren wie Technologie, Finanzen und professionellen Dienstleistungen – angetrieben durch den Trend zu Qualität und das wachsende Bewusstsein für ESG-Faktoren.

Retail

Im zweiten Quartal 2023 blieben die Einzelhandelsumsätze in Malaysia hinter den Markterwartungen zurück und schrumpften im Jahresvergleich um 4%. Der Rückgang wird auf die schwindende Kaufkraft aufgrund hoher Inflation zurückgeführt. Für das Gesamtjahr 2023 wurde das Wachstum der Einzelhandelsumsätze des Landes von der früheren Prognose von 4,8% auf 2,7% nach unten korrigiert.

Der gesamte Bestand an Retailflächen im Klang Valley beträgt mit dem kürzlich fertiggestellten „The Exchange TRX“ rd 6,5 Mio Quadratmeter. The Exchange TRX beherbergt über 500 Erlebnisläden mit einer Reihe von ausländischen Marken, die erstmals auf den malaysischen Markt kommen, darunter Gentle Monster, Maison Kitsune, Alo Yoga und Drunk Elephant. Seibu, eines der größten Kaufhäuser Japans, ist der Hauptmieter und bietet über 400 Luxusmodemarken und eine erstklassige japanische Gastronomie.

Im kommenden Jahr werden drei weitere Einkaufszentren mit einer Gesamtverkaufsfläche von ca 160.000m² eröffnet.

Trotz des zunehmenden Kostendrucks aufgrund höherer Betriebskosten konnten die Eigentümer und Betreiber von erstklassigen Einkaufszentren im Klang Valley höhere Einnahmen und Nettoerträge verzeichnen, welche auf die höheren Umsätze der Mieter bei steigender Besucherzahl und anhaltender Auslastung zurückzuführen sind.

Die Shopping-Ikonen in Kuala Lumpur City, Suria KLCC und Pavilion Kuala Lumpur, erzielen durchschnittliche monatliche Bruttomieten von umgerechnet rd € 80,– bzw € 57,– pro m². Die Auslastung dieser Einkaufszentren wird mit 92% bzw 91,6% als sehr gut bewertet.

In Kuala Lumpur Fringe erzielen Mid Valley Megamall und The Gardens Mall eine durchschnittliche monatliche Bruttomiete von etwa € 35,– bzw € 25,– pro m² mit einem Vermietungsstand von ca 99,5% bzw 97%.

ESG-Strategien gewinnen an Bedeutung.

Themen der Nachhaltigkeit und ESG schlagen zunehmend Wellen in der lokalen Einzelhandelslandschaft. Mit Unterstützung von Regulierungs- und Finanzinstitutionen setzen sich immer mehr Einzelhändler und Betreiber von Einkaufszentren proaktiv für Nachhaltigkeit ein und richten ihre Strategien an ESG-Grundsätzen aus.

Industrie/Logistik

Der Gewerbeimmobiliensektor im Klang Valley verzeichnete in der zweiten Jahreshälfte 2023 nicht weniger als neun bedeutende Transaktionen im Wert von jeweils mehr als 5,7 Mio Euro.

Malaysia ist nach wie vor ein beliebtes Drehkreuz für Investitionen

im Sektor Data Center in der Region.

Die Investitionen in Rechenzentren in Malaysia sind von 2021 bis März 2023 exponentiell gestiegen und belaufen sich auf insgesamt 76 Mrd Ringitt (rd 14,4 Mrd Euro). Es wird erwartet, dass der Beitrag der digitalen Wirtschaft zum Bruttoinlandsprodukt des Landes bis 2025 25,5% erreichen wird.

Der malaysische Index der Industrieproduktion (IPI), der seit dem ersten Quartal 2022 allmählich ansteigt, verzeichnete im ersten und zweiten Quartal 2023 einen vierteljährlichen Rückgang von 3,2% bzw 2,4%, bevor er im dritten Quartal 2023 wieder um 4,2% anstieg. Die Expansion wurde durch ein Wachstum von 5,5% im verarbeitenden Gewerbe und einen geringfügigen Anstieg von 0,7% im Bergbausektor unterstützt. Im Jahresvergleich blieb der IPI unverändert. Zu den wichtigsten Teilbranchen mit rückläufigen Indizes von mehr als 5% gehören pharmazeutische Erzeugnisse und Zubereitungen, Textilien sowie Mineralölerzeugnisse. Im Gegensatz dazu verzeichneten der Produktionsindex für Tabakwaren, die Vervielfältigung von bespielten Tonträgern und die Herstellung von Metallerzeugnissen hohe Wachstumsraten (jährliches Wachstum von 13,8%, 9% bzw 8%).

Im letzten Jahr gab es keine nennenswerten Veränderungen bei den Mietpreisen für Industrie- und Logistikliegenschaften. Die monatlichen Mieten variieren je nach Standort und Projekt, Zugänglichkeit, Grundstücksgröße, Infrastruktur, Ausstattung und anderen Faktoren zwischen umgerechnet rd € 2,– und € 5,10 je m². Die Grundstückspreise liegen zwischen rd € 130,– und € 700,– je m².

Wohnen

Im Bundesterritorium von Kuala Lumpur (WPKL; Einwohnerzahl rd 1,8 Mio) wechselten in den ersten drei Quartalen des Jahres 2023 insgesamt 7.446 (serviced) Apartments und Eigentumswohnungen im Wert von 6,1 Mrd Ringitt (rd 1,2 Mrd Euro) den Eigentümer. Trotz eines Anstiegs von 5,6% der Transaktionszahlen war das Transaktionsvolumen jedoch gleich wie im Vorjahr geblieben (2022: 7.052 Transaktionen im Wert von 6,1 Mrd Ringitt). Der Durchschnittswert pro Transaktion war somit um 5,2% niedriger als im Vorjahr. Bei gebrauchten High-End-Wohnungen und (serviced) Apartments konnte weiterhin ein positiver Preistrend verzeichnet werden. Insgesamt waren die durchschnittlichen Transaktionspreise im High-End-Wohnsegment im 2. Halbjahr 2023 um 1,9% leicht höher als in den ersten beiden Quartalen.

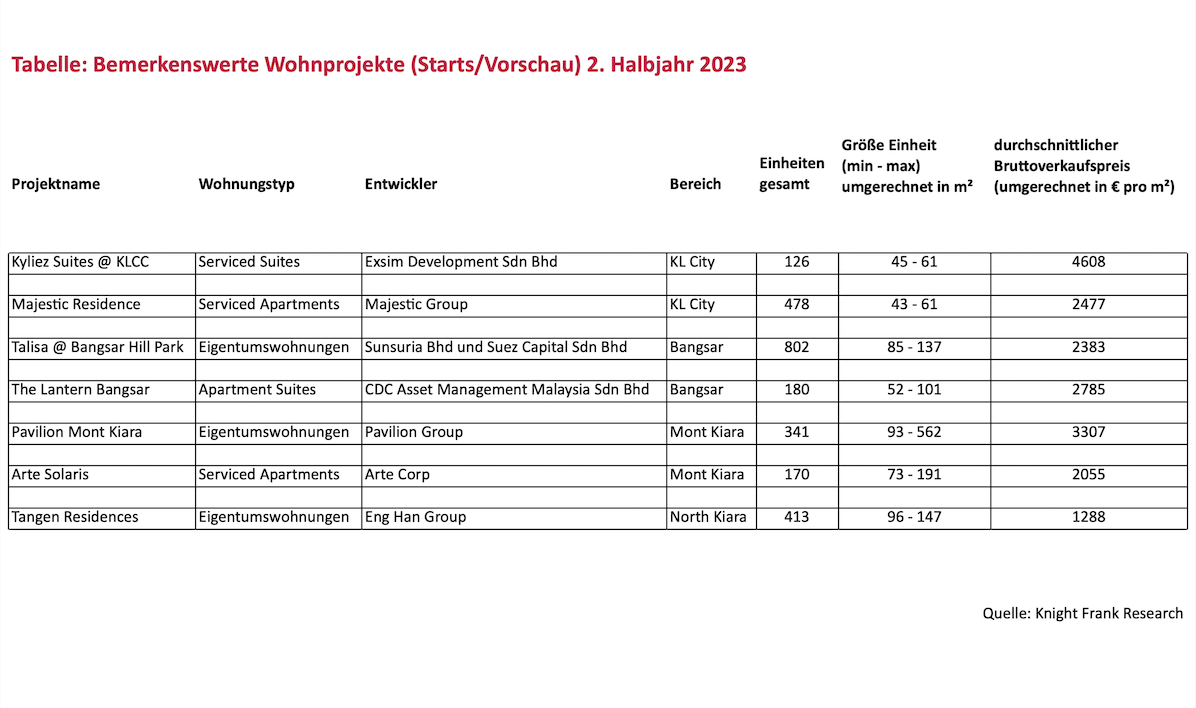

Das Angebot an Erstbezugs-Wohnimmobilien ist landesweit und in Kuala Lumpur signifikant gesunken. Im Jahr 2023 wurde ein Rückgang von 16,1% landesweit (Q1–3 2023: 403.914 Einheiten/2022: 481.310 Einheiten) bzw 13,5% in Kuala Lumpur (Q1-3 2023: 64.762 Einheiten/ 2022: 74.863 Einheiten) verzeichnet. Im vergangenen Jahr wurden rd 3.100 Einheiten im High-End-Bereich fertiggestellt und mehrere beachtenswerte Entwicklungen mit gesamt rd 2.500 geplanten Einheiten gelauncht, zum Beispiel im Bereich KL City das Projekt „Kyliez Suites“ mit 126 geplanten serviced Suites sowie „Majestic Residence“ mit 478 serviced Apartments. Die Durchschnittspreise bewegen sich umgerechnet zwischen € 2.480,– und € 4.610,– je m² in KL City, € 2.380,– und € 2.790,– je m² in Bangsar sowie € 2.060,– und € 3.310,– je m² in Mont Kiara (siehe oben stehende Tabelle).

Bei den durchschnittlichen Mietpreisen mit umgerechnet € 4,10 bis € 11,90 je m² war mit Ausnahme von Mont Kiara ein stagnierender bzw steigender Trend zu beobachten. Es wird erwartet, dass sich der Mietmarkt auch in Zukunft positiv entwickeln wird.

Die wichtigsten Erkenntnisse:

Es ist ein positiver Preistrend bei gebrauchten High-End-Wohnungen und (serviced) Apartments zu verzeichnen, während das Angebot an Erstbezugswohnungen sinkt. Eine positive Entwicklung des Wohnmietmarkts wird erwartet.

Der Büromarkt in Klang Valley wird stabil bleiben. Der Co-Working-Sektor floriert weiterhin.

Es ist ein Trend zu ESG-Strategien sowohl bei Büros als auch bei Einzelhandelsflächen zu beobachten.

Der Industriesektor ist stabil, es werden verstärkte Investitionen in Data Center in Malaysia verzeichnet.

Text

Anna Geher, BSc, CIS ImmoZert MRICS & Mag. (FH) Sonja Ressler, CIS ImmoZert REV

Redaktion

Österreichische Zeitschrift für Liegenschaftsbewertung

Fotos

nazar_ab/iStock, Christian Steinbrenner